Lo sostenible que lo defina la ciencia, no los lobbies. La política viene después.

Es fundamental definir qué es verdaderamente sostenible (y qué no lo es). Pero una definición no es suficiente para salvar el planeta, se necesitan ...

De Elisabetta TramontoEs fundamental definir qué es verdaderamente sostenible (y qué no lo es). Pero una definición no es suficiente para salvar el planeta, se necesitan incentivos y una política fiscal.

«Estamos alarmados por una nueva propuesta que permite que los combustibles fósiles entren en la taxonomía de la UE». Así comenzó la carta enviada a la Comisión Europea, firmada por más de 225 científicos, instituciones financieras y ONGs. Una respuesta al borrador que circuló hace unos días, del que se desprende que el gas natural podría ser una de las actividades consideradas sostenibles por la taxonomía de la UE. Por tanto, esta fuente de energía fósil podría incluirse entre las inversiones sostenibles.

«Permitir que el gas sea etiquetado como sostenible en la última versión de la taxonomía destruiría la credibilidad del Reglamento», comentó el Eurosif, la institución que reúne foros nacionales de finanzas sostenibles en Europa.

🚨 Allowing #gas (i.e. a #fossilfuel) to be labelled as ‘#sustainable‘ in the latest version of the #Taxonomy, would destroy the credibility of the Regulation.

🗣We call on the European Commission to stand up for a #scientifically based #EUTaxonomy

— Eurosif (@Eurosif) March 24, 2021

El director ejecutivo de Eurosif, Victor van Hoorn, habla de la importancia de la taxonomía y sus límites. Y cómo, por sí misma, es de poca utilidad. Para impulsar el capital privado hacia una economía limpia, el objetivo número uno de la Comisión Europea, según Eurosif, hacen falta políticas industriales, incentivos y una fiscalidad adecuada.

No solo eso, para Roberto Grossi, subdirector de Etica Sgr, pensar solo en taxonomía sería contraproducente. Pero vayamos paso a paso.

Se acercan las normas de la UE, qué cambios habrá en el mundo de las finanzas

El 10 de marzo entró en vigor el reglamento europeo para informar sobre la sostenibilidad de los servicios financieros (SFDR, divulgaciones relacionadas con la sostenibilidad en los servicios financieros, reglamento de la UE 2019/2088). Es la primera de una serie de reglas en las que la UE ha estado trabajando durante unos cuatro años, para aclarar el mundo de las finanzas sostenibles.

La regulación impacta directamente a las instituciones financieras, obligándolas a divulgar información sobre cómo integran los riesgos ESG (ambientales, sociales y de gobernanza) y cómo toman en cuenta los impactos negativos de sus políticas de inversión en el medio ambiente y las cuestiones sociales. Una regla importante, porque, por primera vez, aclara qué se entiende por «inversión sostenible».

Leer más

¿Qué significa ser «sostenible»? La importancia de la claridad y los obstáculos para la UE

En el mundo de las finanzas, el término «sostenible» vale miles de millones. La UE está trabajando para establecer reglas precisas y definiciones inequívocas. Pero no ...

Esta regulación tendrá un impacto significativo en el mundo de las finanzas, cuyo peso dependerá realmente de lo bien que estén ya acostumbrados los distintos operadores a la sostenibilidad. «La cantidad de trabajo para los operadores financieros es considerable», explica Victor van Hoor. «Para los operadores que siempre se han ocupado seriamente de las inversiones sostenibles, no tiene un gran impacto, porque ya tienen una base sólida y las herramientas para responder a las solicitudes de la UE. Será más difícil para quienes no estaban acostumbrados a informar sobre estos aspectos«.

“Con la entrada en vigor del Reglamento 2019/2088, por supuesto, hay que cumplir con la legislación. Pero, en la práctica, el único efecto real para Etica Sgr será tener que aclarar los objetivos de sostenibilidad de nuestros productos. Nuestro compromiso ya era fuerte, tanto en términos de estrategia corporativa como en términos de cómo se refleja en la gestión de productos. Solo tuvimos que adaptar nuestro lenguaje al de la legislación», explica Roberto Grossi.

«Por el momento no hemos tenido impactos significativos o dificultades para cumplir con los requisitos de la legislación», continúa Grossi, porque las normas técnicas, es decir, los detalles sobre cómo se deben informar los aspectos individuales, «están aún por llegar». Entrarán en vigor el próximo año. «Y ciertamente tendrán un fuerte impacto: en este momento hay alrededor de 200 páginas de borradores, que aún no han sido aprobados. Una vez que entren en vigor, tendremos que hacer cambios, no tanto como un enfoque metodológico, sino como una contabilidad”, asegura.

Objetivo: transparencia

«La legislación para informar sobre la sostenibilidad de los servicios financieros tiene como objetivo la transparencia en las inversiones sostenibles», explica Roberto Grossi. «La Comisión Europea pide transparencia sobre la oferta, pero también rendir cuentas sobre la posibilidad perseguir esta promesa de sostenibilidad. Es un aspecto singular de esta legislación: te obliga a declarar tus objetivos de sostenibilidad y, luego, a informar si los has alcanzado. Puede que no los hayas alcanzado, lo importante es la transparencia ”.

Poca claridad en las reglas de la UE y mucha subjetividad (por ahora)

«El Reglamento 2088 también introduce una definición unívoca de lo que es una inversión sostenible, que antes no existía a nivel de la UE», prosigue Grossi. Explica que «se pone en juego un lenguaje común. Pero todavía hay mucha confusión». Y muchas dudas interpretativas (también y sobre todo sobre los criterios técnicos que están en el borrador). Aún quedan muchas preguntas sin respuesta. Las 3 autoridades supervisoras europeas (EBA European Banking Authority, ESMA European Securities and Markets Authority y EIOPA European Insurance and Occupational Pensions Authority, ed.) han solicitado aclaraciones durante el trabajo y armonización entre las distintas regulaciones. Hay mucha incertidumbre, lo que lleva a cada sujeto a interpretar a su manera la legislación. «Todo el mundo se ve obligado, en parte, a interpretarlo con valoraciones subjetivas», asegura Grossi, y esto, cuenta, «ciertamente no conduce a esa claridad que demandan en voz alta muchas partes».

El director de Eurosif comparte la misma opinión: “en la etapa actual, la legislación europea no cumple la tarea de aclarar la multitud de definiciones de inversión sostenible», explica Victor van Hoor. Desde un punto de vista conceptual, «la definición de inversión sostenible dada por el legislador europeo tiene más peso, porque integra aspectos ambientales, sociales y de gobernanza». Pero en la práctica, explica, «a los operadores financieros les resulta difícil postularse. Trae consigo una gran dosis de interpretación y subjetividad”.

El problema de los datos

“Cada paso hacia un mundo más ético y sostenible debe verse de manera positiva. Pasos que deben verse como un comienzo y no como un punto de llegada. Sin embargo, también es cierto que se esperaba una mayor coordinación en los distintos niveles. Y en cambio, la normativa de la UE partió desde el techo, sin pensar primero en la base», agrega Roberto Grossi.

Las autoridades han pedido (e impuesto) al sistema financiero que se adapte a las nuevas reglas de transparencia en el ámbito de la sostenibilidad verde, pero no marcaron obligaciones ni dieron indicaciones claras en la base. Así que, según el subdirector de Etica Sgr, «nos encontramos en una situación en la que los analistas y proveedores de información luchan por encontrar datos de empresas y estados, que actualmente no tienen obligaciones estrictas en este frente». «Hubiera sido deseable empezar desde abajo, exigiendo a las empresas que informaran sobre los datos que luego serían utilizados por los operadores financieros», añade.

Problemas que también afectan a la taxonomía de la UE

Estas cuestiones son válidas para la SFDR, pero también para la taxonomía: el reglamento 2020/852, ya publicado en el boletín oficial europeo, pero que entrará en vigor para las empresas el 1 de enero de 2022. Obligará a los operadores financieros que promocionen productos definidos como sostenible desde el punto de vista medioambiental a informar sobre cómo sus inversiones están alineadas con los objetivos medioambientales marcados por la normativa. “A falta de indicaciones precisas, pero también de datos, al menos al principio tendremos que confiar, porque será difícil tener datos fiables de las entidades”, explica Roberto Grossi.

Pero la taxonomía no es suficiente, se necesitan opciones políticas

La taxonomía es un elemento muy importante para el mundo de las finanzas sostenibles, porque deja claro de qué estamos hablando, tiene como objetivo definir claramente qué actividades, pero también qué empresas, se pueden definir como sostenibles. Pero aislada es de poca utilidad. Este es el mensaje lanzado por Eurosif, que ha publicado recientemente un documento de posición precisamente para aclarar el papel y el significado de la taxonomía europea.

«La taxonomía es solo un sistema para identificar y clasificar ‘actividades económicas sostenibles’ desde un punto de vista ambiental». Leemos en el documento Eurosif, que explica cómo, sin embargo, nada en la taxonomía puede impulsar los flujos de capital hacia inversiones sostenibles.

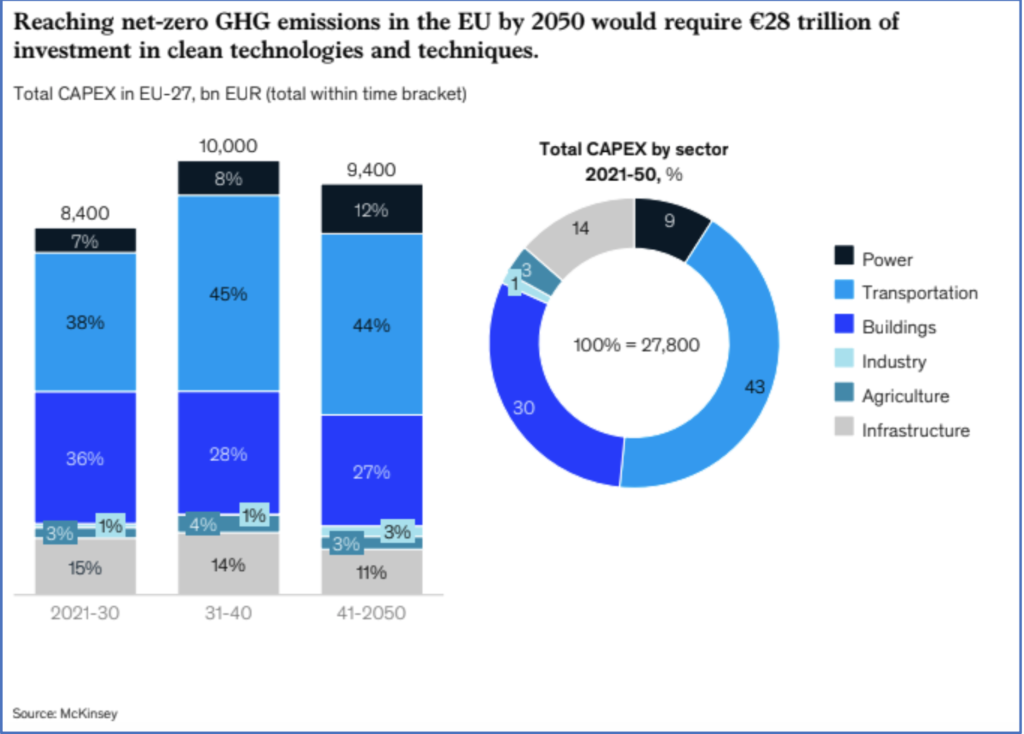

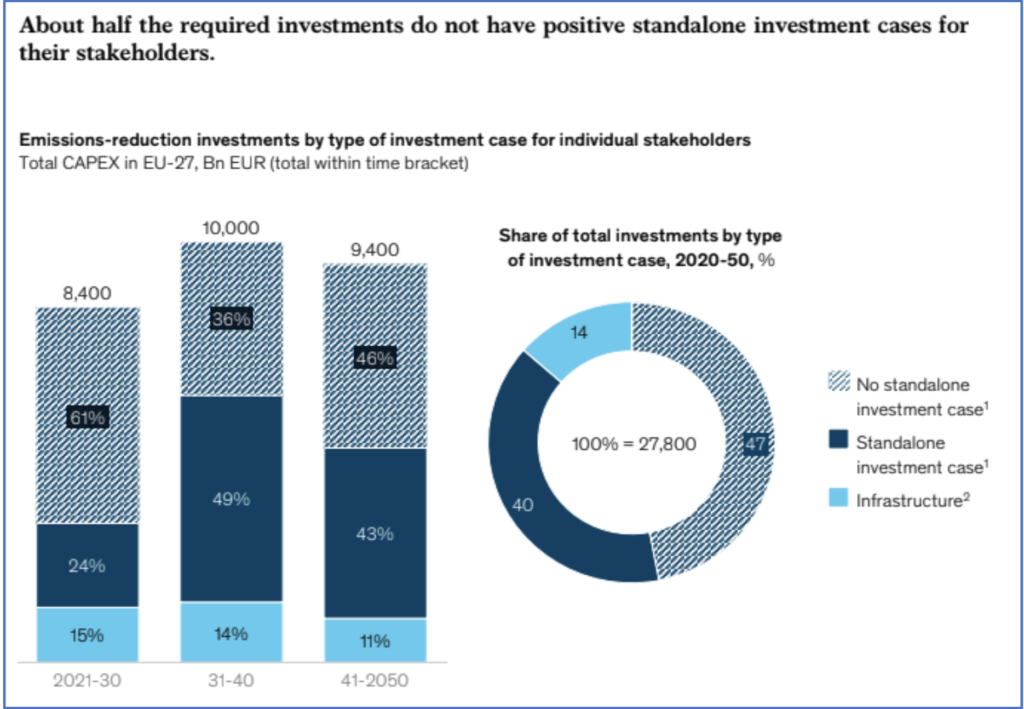

“La taxonomía solo dice qué es una inversión sostenible, no qué es una buena inversión desde un punto de vista financiero. Y para los clientes, el retorno de la inversión es aún más importante», explica Victor van Hoor. Según McKinsey en su informe «Cómo la Unión Europea podría lograr emisiones netas cero a costo neto» (diciembre de 2020), la UE necesita 28 billones de euros de inversiones, precisamente para llegar a la neutralidad climática en 2050. Pero, de nuevo según las estimaciones de McKinsey, alrededor del 50% de estas inversiones no son rentables en el contexto político actual del precio del carbono, impuestos y subsidios.

«Para lograr la neutralidad climática en 2050», concluye Victor van Hoor, «se necesita una combinación de incentivos, desincentivos, tributación, gracias a lo cual es conveniente invertir de manera sostenible». No depende del regulador, ni del mundo de las finanzas: «es una cuestión de política y política industrial», explica. Y añade que el objetivo de la comisión de orientar el capital hacia una economía sostenible «no es posible solo con regulaciones». Se necesitan políticas que lo impulsen, como Van Hoor lo cuenta: «necesitamos una combinación de impuestos y subsidios«.

No quedarse atascado en la taxonomía

De hecho, limitar la mirada a la taxonomía podría resultar contraproducente. Roberto Grossi de Etica Sgr sostiene que la taxonomía, el esfuerzo por dar definiciones claras e inequívocas en el campo de la sostenibilidad, es importante, «pero no lo es todo». Según Grossi, «es solo un punto de partida».

Pero advierta que hay que tener cuidado para no caer en un enfoque demasiado taxonómico y, por lo tanto, rígido. «No debemos confundir la necesidad de transparencia con una homologación y estandarización excesivas, lo que podría provocar la pérdida de la parte generativa e innovadora», reflexiona. Y cierra: «hoy corremos el riesgo de homologar en categorías definidas y privarnos de lo que la ciencia pueda aportar mañana, en términos de desarrollo sostenible».